Escolha abaixo a cidade onde deseja buscar seu imóvel.

Selecione uma Operação

-

Empresa

-

Lançamentos

-

Cadastre seu Imóvel

-

Blog

-

Trabalhe Conosco

Holdind

O que é holding patrimonial – ou administradora de bens próprios?

O que é holding patrimonial – ou administradora de bens próprios?

Ajustar algumas estruturas jurídicas que envolvem o patrimônio de uma família pode impactar em uma economia tributária e também fazer parte de um bom plano de sucessão. Acompanhe nosso artigo e entenda o que é uma holding patrimonial, também chamada de administradora de bens próprios.

Porém, inicialmente vamos tratar sobre o conceito genérico para o termo holding.

O que é uma holding?

Conceitualmente, uma holding é uma empresa que têm o objetivo de participar de outras empresas como sócia ou acionista. Ou seja, o patrimônio de uma holding é composto por cotas ou ações de outras empresas.

A holding pode ser:

- pura: a atividade principal é a participação societária em outras empresas;

- mista: além da participação societária ela pode também ter outra atividade, como a prestação de serviços de gestão financeira, por exemplo.

Uma das vantagens de constituir uma holding é a economia tributária que ela proporciona em alguns casos. Outra vantagem, é que por se tratar de uma empresa, a sucessão fica facilitada por intermédio da holding, pois cada herdeiro terá direito a uma determinada quantidade de cotas da empresa.

Além disso, algumas famílias também se utilizam das facilidades proporcionadas pela holding em termos de planejamento sucessório. Imagine um conjunto de empresas controladas por sócios da mesma família. Eles podem constituir um novo CNPJ, na forma de uma holding, que terá participação nas cotas das demais empresas.

Como funciona a tributação em uma holding?

A tributação em uma holding segue a mesma linha das demais empresas. Porém, uma diferença é que existe a possibilidade de compensar o prejuízo de uma empresa que está na holding com o lucro de outra empresa que também esteja no mesmo “guarda-chuva”.

É preciso ter um cuidado ao se pensar em abrir uma holding. Se há a possibilidade ou desejo de vender uma das empresas do grupo, os impostos são muito maiores se comparados à venda de uma empresa pela pessoa física.

Na pessoa física a venda de empresas segue a mesma regra dos imóveis: 15% de imposto de renda sobre o ganho de capital, que a grosso modo é entendido como o lucro obtido na venda. Já na holding, que é uma pessoa jurídica, realizando a venda de uma das empresas a tributação pode chegar a 34% sobre o valor da venda, que seria: 15% de imposto de renda, 9% de CSLL e, na maioria das vezes, 10% de imposto de renda adicional. Porém, como o assunto de tributação é complexo, cada caso deve ser analisado individualmente.

Confira nosso guia completo e veja como declarar seus investimentos no imposto de renda!

Administradora de bens próprios – ou holdingpatrimonial

Uma administradora de bens próprios, também chamada de holding patrimonial, é uma empresa criada para que bens, como imóveis, por exemplo, sejam integralizados ao capital social com o objetivo de facilitar a gestão destes bens e gerar benefícios fiscais e sucessórios. Essa empresa poderá atuar na compra, venda e locação de imóveis próprios.

A administradora de bens próprios, ou holding patrimonial, visa facilitar a gestão do patrimônio de famílias que possuem diversos bens, que são, em sua maioria, imóveis.

Importante: apesar desses termos serem bastante utilizados no dia a dia, na prática, tanto a holding de empresas quanto a holding patrimonial – a administradora de bens – são empresas como quaisquer outras, podendo ser uma sociedade limitada (LTDA), uma sociedade anônima (SA) ou uma EIRELI. No caso da EIRELI, por ser uma empresa individual, a questão da vantagem sucessória da holding não faz sentido.

Quando pode ser uma vantagem manter os imóveis na pessoa física?

Caso o imóvel já esteja em nome da pessoa física, deve-se considerar que uma administradora de bens próprios terá custos com abertura da empresa, contabilidade, tarifa de conta corrente, entre outros. Além disso, existem custos para integralização de imóveis na administradora de bens, como o imposto de transmissão de bens imóveis – ITBI e as custas de cartório.

Quando pode ser uma vantagem se utilizar de uma administradora de bens próprios?

De forma geral, vale a pena quando a família possui uma boa renda gerada de aluguéis e não pretende comprar e vender imóveis com muita frequência.

Como funciona a tributação em uma holding patrimonial?

Para alguns casos, há ótimas vantagens tributárias ao optar por abrigar os imóveis em uma empresa administradora de bens próprios – holding patrimonial. Porém, em outros casos pode ser melhor manter a compra, venda e locação de imóveis na pessoa física.

Caso 1. Aluguel de imóveis pela holding patrimonial

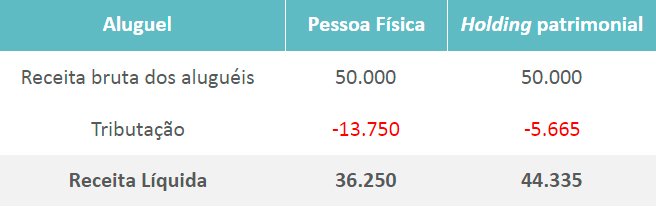

Quando um imóvel é alugado diretamente na pessoa física, a renda de aluguel é somada às outras rendas tributáveis e a tributação é calculada conforme tabela progressiva do imposto de renda, podendo chegar até 27,5%.

Já na pessoa jurídica administradora de bens próprios, a alíquota de imposto de renda fica em torno de 11,33% (PIS, COFINS, IRPJ e CSLL) para empresas que optaram pelo lucro presumido.

Conforme exemplo a seguir, caso a receita com aluguéis seja de R$ 50.000 por mês, o total de impostos na Pessoa Física seria de R$ 14.000. Já na administradora de bens, o valor fica em R$ 5.700. Ou seja, uma economia de mais de R$ 8.000/mês.

Caso 2. Venda de imóveis pela holding patrimonial

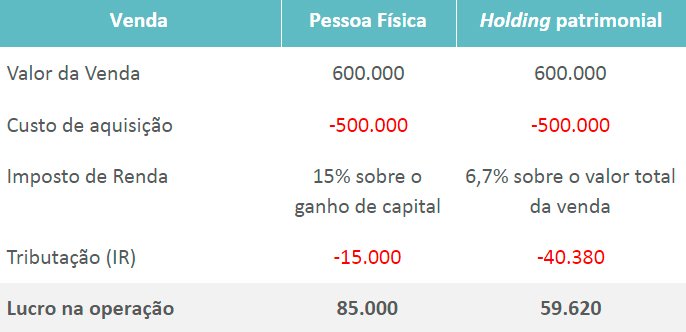

Na venda de imóveis pela pessoa física, a tributação de imposto de renda é de 15% sobre o ganho de capital. O ganho de capital é a diferença entre o valor de venda do imóvel e seu custo de aquisição, o chamado IRGC – Imposto de Renda sobre Ganho de Capital.

Já no caso da holding patrimonial, administradora de bens próprios, a tributação será de aproximadamente 6,70% sobre o valor total de venda.

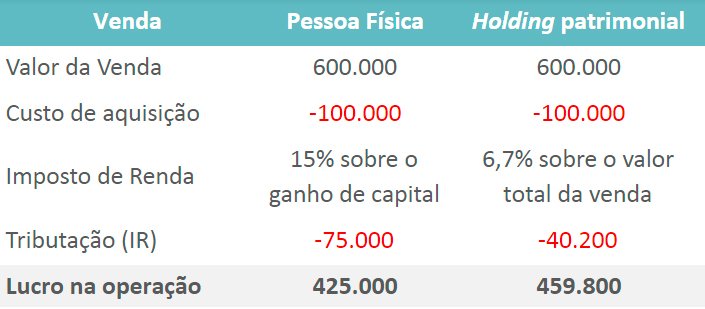

Por isso, a resposta para responder se paga-se menos imposto ao vender o imóvel pela pessoa física ou via administradora de bens próprios é que “depende”. É preciso fazer um cálculo comparativo para cada caso.

Em muitos casos vale a pena se utilizar da estrutura de uma administradora de bens próprios, mas em outros seria melhor vender imóveis na pessoa física. Veja, por exemplo, o caso da tabela a seguir, em que o custo de aquisição do imóvel foi de R$ 500 mil e o preço da venda foi de R$ 600 mil. Nesse caso valeria mais a pena que o investidor tivesse feito essa operação na pessoa física.

Agora, se no mesmo exemplo o custo de aquisição do imóvel fosse de R$ 100.000 o imposto de renda na pessoa jurídica já seria menor do que na pessoa física. Assim, para casos de imóveis antigos, por exemplo, em que o ganho de capital na venda muitas vezes é elevado, seria mais interessante ter feito a operação por meio de uma holding patrimonial.

Planejamento sucessório: vantagens da holding e da administradora de bens

Para fins de planejamento sucessório, tanto a holding quanto a administradora de bens próprios, a holding patrimonial, podem ser excelentes ferramentas.

A grande vantagem é que na pessoa jurídica o que vai para inventário são as cotas da empresa e não os bens e os imóveis em si, como seria no caso da pessoa física. O simples fato de se tratar de cotas já facilita bastante na distribuição dos valores na hora da sucessão. Além disso, a sucessão pode ser feita ao longo da vida, por meio da distribuição de cotas, já pagando o ITCMD.

No caso da administradora de bens próprios, por exemplo, outra vantagem é que essa estrutura permite que seja feita uma doação de cotas com usufruto vitalício, outro instrumento sucessório que faz sentido para alguns casos.

Conclusão

Mostramos neste artigo qual é o conceito de holding e também o que é uma holding patrimonial, também chamada de administradora de bens próprios. São duas estruturas jurídicas que permitem que a família obtenha benefícios tributários e sucessórios; e um portfólio de imóveis em carteira com o fim de investimento – no caso da empresa administradora de bens próprios.

Porém, ressaltamos que nem sempre será vantajoso constituir uma pessoa jurídica para tais fins, pois o custo de abertura e de manutenção da empresa costuma ser elevado. Sendo assim, cada caso deve ser analisado separadamente. Conte com o apoio da Par Mais para lhe auxiliar na elaboração de um planejamento sucessório adequado ao seu contexto.

Inglês

Inglês

Espanhol

Espanhol

Portugues Br

Portugues Br

Francês

Francês

Italiano

Italiano